La crescente diffusione delle criptovalute ha portato l’Agenzia delle Entrate a includerle tra gli asset soggetti a monitoraggio fiscale. A partire dal periodo d’imposta 2023, è obbligatorio dichiarare le cripto-attività nel Quadro RW del Modello Redditi Persone Fisiche o nel Quadro W del Modello 730, indipendentemente dal loro valore .

Cos’è il Quadro RW e Perché è Importante

Il Quadro RW è una sezione della dichiarazione dei redditi italiana dedicata al monitoraggio delle attività finanziarie detenute all’estero. La sua funzione principale è quella di consentire all’Agenzia delle Entrate di verificare la consistenza e la provenienza del patrimonio detenuto dai contribuenti, al fine di contrastare fenomeni di evasione fiscale e riciclaggio di denaro.

Con l’introduzione delle cripto-attività nel 2023, anche i possessori di criptovalute sono tenuti a dichiararle nel Quadro RW, trattandole alla stregua di attività finanziarie estere.

Chi Deve Compilare il Quadro RW

Sono obbligati alla compilazione del Quadro RW tutti i contribuenti residenti fiscalmente in Italia che detengono criptovalute, sia in wallet custodial (gestiti da terzi) che non custodial (gestiti direttamente dal contribuente). Non esiste una soglia minima di valore: anche la detenzione di una singola criptovaluta deve essere dichiarata .

Come Compilare il Quadro RW

1. Identificazione delle Cripto-Activity

Per ogni wallet o conto digitale detenuto, è necessario compilare un rigo del Quadro RW. Se si possiedono più di cinque wallet o conti, è possibile duplicare il quadro per includere tutte le fonti.

2. Compilazione dei Campi

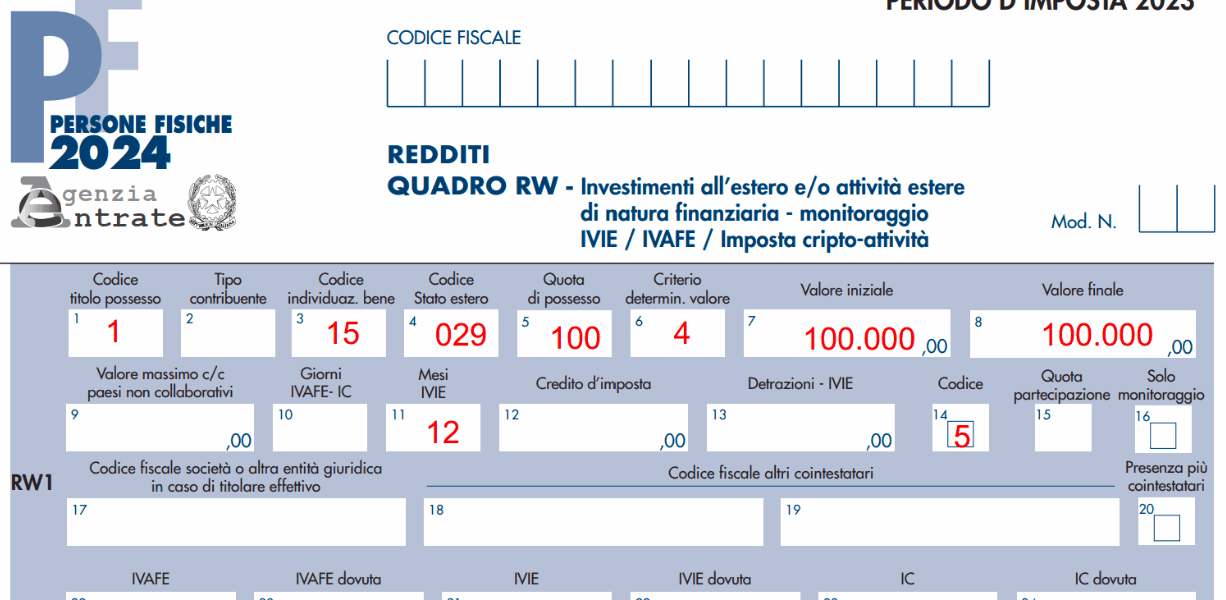

I principali campi da compilare nel rigo del Quadro RW sono:

- Colonna 1 (Codice titolo di possesso): indicare “1” per proprietà.

- Colonna 3 (Codice individuazione bene): inserire “21” per le cripto-attività.

- Colonna 5 (Quota di possesso): indicare “100” se si è l’unico proprietario.

- Colonna 6 (Criterio determinazione del valore): inserire “1” per valore di mercato.

- Colonna 7 (Valore iniziale): valore in euro al 1° gennaio o al primo giorno di detenzione.

- Colonna 8 (Valore finale): valore in euro al 31 dicembre o al termine del periodo di detenzione.

- Colonna 10 (Giorni IVAFE): numero di giorni di detenzione durante l’anno, se l’imposta sul valore delle cripto-attività è dovuta.

È fondamentale utilizzare il cambio ufficiale fornito dall’exchange o da una piattaforma affidabile per convertire il valore delle criptovalute in euro.

Imposta sul Valore delle Cripto-Attività (IVACA)

Dal 2023, è stata introdotta l’Imposta sul Valore delle Cripto-Attività (IVACA), pari allo 0,2% del valore complessivo delle cripto-attività detenute al 31 dicembre. L’imposta è dovuta solo se il valore totale supera i 12 euro.

Il pagamento dell’IVACA avviene tramite il modello F24, utilizzando i codici tributo 1727 per l’imposta dell’anno precedente e 1728 o 1729 per eventuali acconti .

Plusvalenze da Cripto-Attività

Le plusvalenze derivanti dalla cessione di criptovalute sono soggette a tassazione se l’importo complessivo supera i 2.000 euro. L’aliquota applicabile è del 26% sulle plusvalenze nette (al netto della franchigia di 2.000 euro) .

Le plusvalenze vanno dichiarate nel Quadro RT del Modello Redditi Persone Fisiche o nel Quadro T del Modello 730, a seconda del modello utilizzato per la dichiarazione.

Sanzioni per Omessa o Errata Dichiarazione

La mancata compilazione del Quadro RW o la dichiarazione errata delle cripto-attività può comportare sanzioni amministrative pecuniarie. Le sanzioni variano dal 3% al 15% dell’importo non dichiarato, con un aumento al 25% a partire dal 1° settembre 2024 .

Strumenti e Risorse Utili

Per facilitare la compilazione del Quadro RW, sono disponibili diversi strumenti online, tra cui:

- CryptoBooks: offre report dettagliati delle giacenze in criptovalute, suddivisi per tipo di cripto e fonte (wallet o exchange).

- Tatax: software italiano che ricostruisce lo storico delle criptovalute e prepara i moduli per la dichiarazione fiscale.

- Okipo: fornisce una guida dettagliata alla compilazione del Quadro RW/W per le cripto-attività.

Conclusioni

La corretta compilazione del Quadro RW è essenziale per adempiere agli obblighi fiscali relativi alle cripto-attività. È consigliabile rivolgersi a professionisti esperti in materia fiscale e cripto per evitare errori e sanzioni. L’utilizzo di strumenti digitali può semplificare il processo e garantire la precisione dei dati dichiarati.