Il modello F24 semplificato è uno strumento fondamentale per i contribuenti italiani, utilizzato per il versamento di imposte, tasse e contributi a favore dello Stato, delle Regioni e degli Enti Locali. Questo modello rappresenta una versione semplificata dell’F24 ordinario, pensata per agevolare i contribuenti nella gestione dei propri obblighi fiscali. In questo articolo, esploreremo come compilare correttamente l’F24 semplificato e dove effettuare il pagamento, fornendo informazioni utili per evitare errori e sanzioni.

Cos’è l’F24 Semplificato?

Il modello F24 semplificato è un modulo di pagamento utilizzato per versare tributi come:

- Imposta sul reddito delle persone fisiche (IRPEF)

- Imposta sul valore aggiunto (IVA)

- Imposta municipale propria (IMU)

- Tributo per i servizi indivisibili (TASI)

- Tassa sui rifiuti (TARI)

- Contributi previdenziali e assistenziali

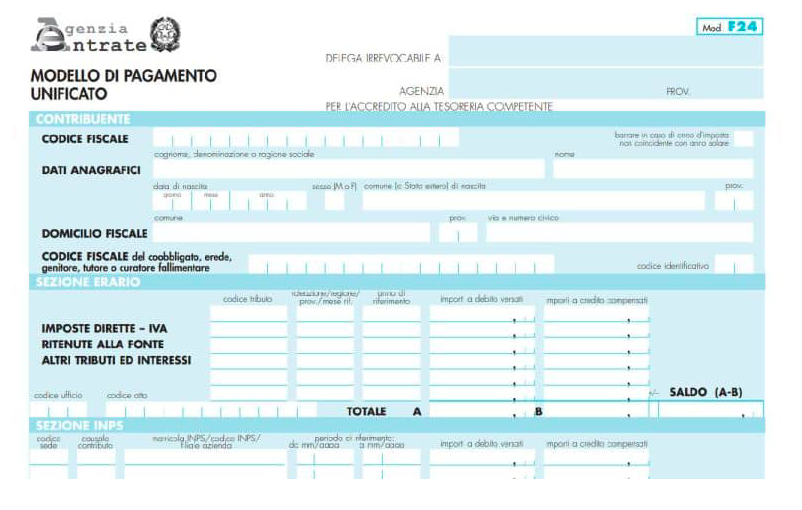

Rispetto all’F24 ordinario, il modello semplificato presenta una struttura più snella, composta da una sola pagina A4, facilitando così la compilazione e la gestione da parte dei contribuenti.

Come Compilare l’F24 Semplificato

La corretta compilazione dell’F24 semplificato è essenziale per evitare errori che potrebbero comportare ritardi o sanzioni. Il modello è suddiviso in diverse sezioni, ciascuna con specifici campi da compilare.

1. Sezione “Contribuente”

In questa sezione vanno inseriti i dati anagrafici del contribuente:

- Codice fiscale: obbligatorio per tutti i contribuenti.

- Cognome e nome: per le persone fisiche.

- Denominazione o ragione sociale: per le persone giuridiche.

- Domicilio fiscale: indirizzo completo, comprensivo di via, numero civico, CAP, comune e provincia.

2. Sezione “Motivo del Pagamento”

Questa sezione è cruciale e richiede attenzione particolare:

- Sezione: indicare il destinatario del pagamento, utilizzando le sigle:

- “ER” per l’Erario (Stato)

- “RG” per la Regione

- “EL” per gli Enti Locali

- Codice tributo: specificare il codice che identifica il tributo da pagare. Ad esempio, per l’IMU sull’abitazione principale, il codice è “3912”.

- Codice ente/codice comune: riportare il codice catastale del comune destinatario del pagamento. Questo codice è composto da quattro caratteri alfanumerici e può essere trovato sul sito dell’Agenzia delle Entrate o richiesto al Comune di riferimento.

- Ravv.: barrare questa casella se il pagamento è effettuato a titolo di ravvedimento operoso.

- Immob. variati: barrare se ci sono state variazioni negli immobili rispetto all’anno precedente.

- Acc.: barrare se il pagamento si riferisce all’acconto.

- Saldo: barrare se il pagamento si riferisce al saldo.

- Numero immobili: indicare il numero degli immobili a cui si riferisce il pagamento.

- Anno di riferimento: specificare l’anno d’imposta a cui si riferisce il pagamento.

3. Sezione “Importi a Debito Versati”

In questa parte, inserire gli importi dovuti per ciascun tributo indicato. È fondamentale verificare l’esattezza degli importi per evitare sanzioni o interessi.

4. Sezione “Totale”

Calcolare la somma degli importi a debito e riportarla nel campo “Totale A”. Se sono presenti importi a credito compensati, sommarli e indicarli nel campo “Totale B”. Il saldo finale (Totale A – Totale B) va riportato nel campo “Saldo”.

5. Sezione “Firma”

Apporre la firma del contribuente o del rappresentante legale nel campo designato per confermare i dati e autorizzare il pagamento.

Dove Pagare l’F24 Semplificato

Il pagamento dell’F24 semplificato può essere effettuato attraverso diverse modalità, a seconda della tipologia di contribuente.

Contribuenti Privati (Senza Partita IVA)

I privati cittadini possono scegliere tra le seguenti opzioni:

- Home Banking: attraverso il servizio di home banking della propria banca.

- Sportelli Bancari: recandosi presso la filiale della propria banca e pagando in contanti, con assegni bancari o circolari, o tramite addebito diretto sul conto corrente.

- Uffici Postali: presso gli uffici postali, utilizzando contante o altri metodi di pagamento accettati.

- Sportelli dell’Agenzia delle Entrate – Riscossione: in alcune sedi è possibile effettuare il pagamento direttamente.

Titolari di Partita IVA

Per i titolari di partita IVA, il pagamento dell’F24 semplificato è obbligatoriamente effettuato in modalità telematica. Le opzioni disponibili includono:

- Servizi Telematici dell’Agenzia delle Entrate: utilizzando F24 Web o F24 Online per compilare e inviare il modulo.

- Home Banking: il pagamento può essere effettuato tramite il portale della propria banca o di Poste Italiane.

- Intermediari Abilitati (CAF e Commercialisti): è possibile delegare il pagamento a professionisti o centri di assistenza fiscale.

Compensazione dei Crediti

Il modello F24 semplificato consente anche la compensazione dei crediti con i debiti tributari. Tuttavia, è importante rispettare alcune regole:

- Saldo Finale Positivo: il saldo finale del modello deve essere positivo, ovvero l’importo a debito deve essere maggiore di quello a credito.

- Limite di Compensazione: l’importo massimo compensabile è pari a 516.456,90 euro.

- Obbligo di Presentazione Telematica: per i titolari di partita IVA, la presentazione del modello F24 con compensazione è obbligatoriamente telematica.

Errori Comuni da Evitare

Per evitare problemi e sanzioni, è fondamentale prestare attenzione ai seguenti aspetti:

- Compilazione Corretta: assicurarsi di compilare correttamente tutti i campi richiesti, in particolare il codice tributo, il codice ente e l’anno di riferimento.

- Verifica degli Importi: controllare attentamente gli importi da versare, includendo sempre le due cifre decimali.

- Scadenze: rispettare le scadenze di pagamento per evitare interessi e sanzioni.

- Conservazione delle Ricevute: conservare le ricevute di pagamento come prova dell’avvenuto versamento.

Conclusioni

Il modello F24 semplificato rappresenta uno strumento essenziale per il versamento delle imposte e dei contributi in Italia. Una corretta compilazione e una scelta adeguata del metodo di pagamento sono fondamentali per garantire la regolarità fiscale e evitare problematiche future. In caso di dubbi o necessità di assistenza, è consigliabile rivolgersi a un professionista abilitato o a un centro di assistenza fiscale.